個人市民税の課税のしくみ

個人市民税は、前年中に所得のあった人に課されるもので、その人の前年1年間の所得に応じて課される「所得割」と、所得の多少にかかわらず広く均等に一定の税額で課される「均等割」とがあります。

なお、個人市民税を賦課徴収する際、個人県民税及び国税である森林環境税も市があわせて賦課徴収することになっています。

税金を納める人

|

納税義務者 |

納める税金 |

|---|---|

|

区内に住所がある人(注) |

均等割・所得割・森林環境税 |

|

区内に住所はないが、事務所、事業所または家屋敷がある人(注) |

均等割 |

(注)区内に住所、事務所などがあるかどうかは、その年の1月1日現在の状況で判断されます。

次の人には、個人市民税・県民税・森林環境税が課されません。

均等割、所得割、森林環境税のいずれも課されない人

- 生活保護法による生活扶助を受けている人

- 障害者、未成年者、寡婦またはひとり親で前年の合計所得金額(注1)が135万円以下(給与所得のみの人の場合、年収204万4,000円未満)の人

- 前年の合計所得金額(注1)が次の算式で求めた額以下の人

35万円×(同一生計配偶者+扶養親族の数+1)+10万円+21万円(注2)

(夫婦こども2人の給与所得者の場合、年収256万円未満の人)

所得割が課されない人

- 前年の総所得金額等(注3)の合計額が次の算式で求めた額以下の人

35万円×(同一生計配偶者+扶養親族の数+1)+10万円+32万円(注2)

(夫婦こども2人の給与所得者の場合、年収271万6,000円未満の人) - 前年の総所得金額等(注3)の合計額が所得控除額以下の人

- (注1) 合計所得金額 総所得金額、土地・建物等の長期譲渡所得金額、山林所得の金額などの合計額(損失の繰越控除の適用前)

(「課税総所得金額等の計算」参照) - (注2) 同一生計配偶者や扶養親族を有していない人には、21万円及び32万円の加算はありません。

- (注3) 総所得金額等 総所得金額、土地・建物等の長期譲渡所得金額、山林所得の金額などの合計額(損失の繰越控除の適用後)

(「課税総所得金額等の計算」参照)

- (注1) 合計所得金額 総所得金額、土地・建物等の長期譲渡所得金額、山林所得の金額などの合計額(損失の繰越控除の適用前)

参考

税額の算出方法

均等割

- 市民税 3,000円

- 県民税 1,500円(うち500円は「ひろしまの森づくり県民税」)

※ひろしまの森づくり県民税は、平成19年度分から令和8年度分までの20年間、課されます。

所得割

(所得金額-所得控除額)×税率-調整控除額-税額控除額-配当割額控除額及び株式等譲渡所得割額控除額-特別税額控除(定額減税)=所得割額

※所得金額から所得控除額を差し引いた額を課税総所得金額等といいます。

個人市民税・県民税は、前年中の所得金額を基準として計算されます。これを「前年所得課税」といいます。

(参考) 個人市民税・県民税・森林環境税の計算例

- 個人市民税・県民税の計算例(給与所得者の場合 ※給与収入850万円超)

- 個人市民税・県民税の計算例(給与所得者の場合 ※給与収入850万円以下)

- 個人市民税・県民税の計算例(給与所得と年金所得がある場合 ※給与収入850万円超)

- 個人市民税・県民税の計算例(給与所得と年金所得がある場合 ※給与収入850万円以下)

森林環境税

令和6年度から国税である森林環境税(1,000円)が均等割とあわせて徴収されます。

詳しくは以下のリンクをご覧ください。

所得金額の計算

所得割額の算定の基礎となる所得金額は、次の所得の種類に応じて、それぞれ計算されます。

|

種類 |

所得の内容 |

所得の計算方法 |

|---|---|---|

|

利子所得(注1) |

公社債や預貯金の利子など |

収入金額 |

|

配当所得(注2) |

株式や出資の配当など |

(収入金額)-(負債利子) |

|

不動産所得 |

地代、家賃、権利金など |

(収入金額)-(必要経費)-(事業専従者控除額等)(注3) |

|

事業所得 |

事業をしている場合に生じる所得 |

(収入金額)-(必要経費)-(事業専従者控除額等)(注3) |

|

給与所得(注4) |

給料、賃金、賞与など(給与等) |

(収入金額)-(給与所得控除額) |

|

譲渡所得(注5) |

車両、機械などを譲渡した場合に生じる所得

|

(収入金額)-(取得費・譲渡費用)-特別控除額(50万円) |

|

一時所得(注5) |

賞金、懸賞当せん金、競輪などの払戻金、ふるさと納税の返礼品など |

(収入金額)-(必要経費)-特別控除額(50万円) |

|

雑所得 |

公的年金等や原稿料、講演料など他の所得に当てはまらない所得 |

|

|

種類 |

所得の内容 |

所得の計算方法 |

|---|---|---|

|

譲渡所得 (土地・建物等) |

土地や建物などを譲渡した場合に生じる所得

|

(収入金額)-(取得費・譲渡費用) |

|

山林所得 |

山林の伐採や譲渡による所得 |

(収入金額)-(必要経費)-(事業専従者控除額等)(注3)-特別控除額(50万円) |

|

上場株式等に係る配当所得等(注2) |

上場株式等に係る配当など |

(収入金額)-(負債利子) |

|

上場株式等または一般株式等に係る譲渡所得等 |

株式や転換社債などを譲渡した場合に生じる所得 |

(収入金額)-(取得費・譲渡費用+負債利子) |

|

先物取引に係る雑所得等 |

先物取引による所得 |

(収入金額)-(差金等決済に係る委託手数料及びその他の経費) |

|

退職所得 |

退職金や一時恩給など |

{(収入金額)-(退職所得控除額)(注7)}×1/2(注8) |

- (注1) 利子所得

県民税利子割または県民税配当割として一律分離して課されたものを除きます。 - (注2) 配当所得・上場株式等に係る配当所得等

県民税配当割が特別徴収された上場株式等の配当等(特定配当等)以外の配当については、金額の多少にかかわらず申告してください(総合課税となります。)。

特定配当等については、申告をしない限り、合計所得金額には含まれず所得割は課されません(所得税の確定申告において申告をする場合は、総合課税または分離課税を選択することができます。)。

※税制改正により、令和6年度分の個人市民税・県民税(令和5年分の所得税)からは、所得税と異なる課税方式を選択できなくなりました。詳しくは以下のリンクをご覧ください。

- (注3) 事業専従者控除額等

- 白色事業専従者の場合 事業専従者控除額

原則として、1人につき50万円(配偶者は86万円) - 青色事業専従者の場合 青色事業専従者給与額

事業専従者が従事した期間、仕事の内容、その事業規模等からみてその労働対価として相当であると認められる金額

- 白色事業専従者の場合 事業専従者控除額

- (注4) 給与所得の計算方法

|

給与等の収入金額(A) |

給与所得の金額※ |

|---|---|

|

55万1千円未満 |

0円 |

|

55万1千円以上 161万9千円未満 |

A-55万円 |

|

161万9千円以上 162万円未満 |

106万9千円 |

|

162万円以上 162万2千円未満 |

107万円 |

|

162万2千円以上 162万4千円未満 |

107万2千円 |

|

162万4千円以上 162万8千円未満 |

107万4千円 |

| 162万8千円以上 180万円未満 |

A÷4×2.4+10万円 |

| 180万円以上 360万円未満 | A÷4×2.8-8万円 (千円未満端数切捨て) |

| 360万円以上 660万円未満 | A÷4×3.2-44万円 (千円未満端数切捨て) |

| 660万円以上 850万円未満 | A×0.9-110万円 |

| 850万円以上 | A-195万円 |

※所得金額調整控除

次の(ア)若しくは(イ)のいずれか、または両方に該当する人は、それぞれの算式により計算した金額を上の表により算出される給与所得の金額(給与所得控除後の給与等の金額)から控除します。

- (ア)前年の給与等の収入金額が850万円を超える人で、次のいずれかに該当している人

- 本人が特別障害者である人

- 23歳未満の扶養親族を有している人

- 特別障害者である同一生計配偶者または扶養親族を有している人

【算式】

控除額=(給与等の収入金額(上限1,000万円)-850万円)×10%

- (イ)給与所得控除後の給与等の金額及び公的年金等の雑所得の金額がある人で、給与所得控除後の給与等の金額及び公的年金等の雑所得の金額の合計額が10万円を超える人

【算式】

控除額 = 給与所得控除後の給与等の金額(上限10万円) + 公的年金等の雑所得の金額(上限10万円) - 10万円

- (注5) 長期譲渡所得及び一時所得については、所得の計算方法により算出した額の2分の1に対して個人市民税・県民税が課されます。

- (注6) 公的年金等の雑所得の計算方法

|

[公的年金等の雑所得の金額] |

[公的年金等の雑所得の金額] 公的年金等に係る雑所得以外の合計所得金額※ |

[公的年金等の雑所得の金額] 公的年金等に係る雑所得以外の合計所得金額※ |

|

|---|---|---|---|

|

公的年金等の収入金額 B 330万円未満 |

B-110万円 |

B-100万円 |

B-90万円 |

|

公的年金等の収入金額 B 330万円以上410万円未満 |

B×0.75-27万5千円 |

B×0.75-17万5千円 |

B×0.75-7万5千円 |

|

公的年金等の収入金額 B 410万円以上770万円未満 |

B×0.85-68万5千円 |

B×0.85-58万5千円 |

B×0.85-48万5千円 |

|

公的年金等の収入金額 B 770万円以上1,000万円未満 |

B×0.95-145万5千円 |

B×0.95-135万5千円 |

B×0.95-125万5千円 |

|

公的年金等の収入金額 B 1,000万円以上 |

B-195万5千円 |

B-185万5千円 |

B-175万5千円 |

|

[公的年金等の雑所得の金額] 公的年金等に係る雑所得以外の合計所得金額※ 1,000万円以下 |

[公的年金等の雑所得の金額] 公的年金等に係る雑所得以外の合計所得金額※ 1,000万円超2,000万円以下 |

[公的年金等の雑所得の金額] 公的年金等に係る雑所得以外の合計所得金額※ 2,000万円超 |

|

|---|---|---|---|

|

公的年金等の収入金額 B 130万円未満 |

B-60万円 |

B-50万円 |

B-40万円 |

|

公的年金等の収入金額 B 130万円以上410万円未満 |

B×0.75-27万5千円 |

B×0.75-17万5千円 |

B×0.75-7万5千円 |

|

公的年金等の収入金額 B 410万円以上770万円未満 |

B×0.85-68万5千円 |

B×0.85-58万5千円 |

B×0.85-48万5千円 |

|

公的年金等の収入金額 B 770万円以上1,000万円未満 |

B×0.95-145万5千円 |

B×0.95-135万5千円 |

B×0.95-125万5千円 |

|

公的年金等の収入金額 B 1,000万円以上 |

B-195万5千円 |

B-185万5千円 |

B-175万5千円 |

※上記(注4)の(ア)の所得金額調整控除の適用がある場合は、公的年金等に係る雑所得以外の合計所得金額の算出には、適用後の給与所得を用います。

(注7) 退職所得控除額

- 勤続年数が20年以下の場合

40万円×勤続年数(80万円未満の場合は80万円) - 勤続年数が20年超の場合

800万円+70万円×(勤続年数-20年)

※勤続年数に1年未満の端数があるときは1年とします。

※障害者となったことにより退職したと認められるときは、上記の算出金額に100万円を加算します。

(例)

|

勤続年数 |

退職所得控除額 |

|---|---|

|

10年 |

400万円 |

|

15年 |

600万円 |

|

20年 |

800万円 |

|

25年 |

1,150万円 |

|

30年 |

1,500万円 |

|

35年 |

1,850万円 |

(注8) 勤続年数5年以内の法人役員等については、その役員等としての勤続年数に対応する退職金について、退職所得控除後の金額に1/2を乗じる措置はありません。

勤続年数5年以下の法人役員等以外の退職金については、退職所得控除後の金額のうち300万円を超える部分については、1/2を乗じる措置はありません。

所得控除(所得から差し引かれるもの)

所得控除は、納税者の個人的な事情により税の負担能力が異なることを考慮して、所得金額から差し引くものです。

なお、個人市民税・県民税の所得控除額は、次のとおりであり、所得税の控除額とは一部異なります。

雑損控除

要件

前年中に本人または本人と生計を一にする一定の親族が所有する資産について災害等により損害を受けた場合

控除額

次のうちいずれか多い方の金額

- (ア) (損害金額-保険金などにより補てんされる金額)-(総所得金額等の合計額×10%)

- (イ) 災害関連支出の金額-5万円

医療費控除

要件

前年中に本人または本人と生計を一にする一定の親族のために医療費を支払った場合

控除額

次のうちいずれかを選択して、算出した金額

- (ア) 通常の医療費控除を適用する場合

控除額(限度額200万円) = (医療費の実質負担額) - (総所得金額等の合計額の5%または10万円のいずれか少ない方の金額) - (イ) 医療費控除の特例を適用する場合

控除額(限度額8万8,000円) = (特定一般用医薬品等購入費(注)) - 1万2,000円

(注) 特定一般用医薬品等購入費とは、医師によって処方される医薬品(医療用医薬品)から薬局などで購入できるOTC医薬品に転用された医薬品(スイッチOTC医薬品)などの購入費をいいます。

そして、特定一般用医薬品等を平成29年1月1日から令和8年12月31日までの間に購入した場合に、各年分の購入費のうち1万2,000円を超える金額(限度額8万8,000円)について、その年の総所得金額等から控除する制度を、医療費控除の特例といいます。なお、この特例制度の適用を受ける場合は、通常の医療費控除の適用は受けられません。

社会保険料控除

要件

前年中に社会保険料(国民健康保険料、後期高齢者医療保険料、介護保険料、国民年金保険料など)を支払った場合

控除額

実際に支払った金額または給与や年金から差し引かれた金額

小規模企業共済等掛金控除

要件

前年中に小規模企業共済法に規定された共済契約に基づく掛金、確定拠出年金法の企業型若しくは個人型年金加入者掛金(iDeCoの掛金など)または心身障害者扶養共済制度に基づく掛金を支払った場合

控除額

支払った金額

生命保険料控除

要件

前年中に一般生命保険料、介護医療保険料または個人年金保険料を支払った場合

控除額

一般生命保険料、介護医療保険料及び個人年金保険料について、それぞれ下の計算式により計算した控除額の合計額(限度額7万円)

|

支払額 |

控除額 |

|---|---|

|

1万2,000円以下 |

全額 |

|

1万2,000円超 |

支払額×0.5+6,000円 |

|

3万2,000円超 |

支払額×0.25+1万4,000円 |

|

5万6,000円超 |

2万8,000円 |

|

支払額 |

控除額 |

|---|---|

|

1万5,000円以下 |

全額 |

|

1万5,000円超 |

支払額×0.5+7,500円 |

|

4万円超 |

支払額×0.25+1万7,500円 |

|

7万円超 |

3万5,000円 |

※一般生命保険料及び個人年金保険料については、新契約と旧契約の双方について控除の適用を受ける場合、新契約と旧契約をそれぞれ上の計算式により計算した控除額の合計額(限度額2万8,000円)となります。ただし、旧契約に係る控除額が2万8,000円を超える場合は、旧契約に係る控除額のみで計算します。

地震保険料控除(注)

(注) 一の損害保険契約等が、地震保険に係る契約と旧長期損害保険に係る契約のいずれにも該当する場合は、いずれか一の契約のみに該当するものとして計算します。

要件

前年中に地震保険料または旧長期損害保険料を支払った場合

控除額

- A=地震保険料の支払額

- B=旧長期損害保険料の支払額

控除額=(Aの合計額を下記の(ア)または(イ)に当てはめて得た金額)+(Bの合計額を下記の(ウ)から(オ)までに当てはめて得た金額)

- (ア) 5万円以下 支払額×0.5

- (イ) 5万円超 2万5,000円

- (ウ) 5,000円以下 全額

- (エ) 5,000円超1万5,000円以下 支払額×0.5+2,500円

- (オ) 1万5,000円超 1万円

※控除限度額 2万5,000円(AとBの両方がある場合)

障害者控除

要件

本人または同一生計配偶者・扶養親族が障害者の場合

控除額

- 1人につき26万円

- (特別障害者(注)は30万円)

- (同居特別障害者は53万円)

(注) 身体障害者手帳1級・2級の人、精神障害者保健福祉手帳1級の人、療育手帳マルA・Aの人及びこれらの人に準ずるものとして福祉事務所長の認定を受けた65歳以上の人など(参照「障害者控除の対象となる障害者(特別障害者)」)

寡婦控除

要件

本人が次の(ア)から(ウ)のいずれにも該当する場合(ひとり親控除に該当する人を除く。)

- (ア) 前年の合計所得金額が500万円以下であること

- (イ) 以下のいずれかに該当すること

- A 夫と死別後、再婚していない人または夫が生死不明などの人

- B 夫と離婚した後、再婚していない人で、扶養親族を有している人

- (ウ) 事実上婚姻関係と同様の事情にあると認められる人(注)がいないこと

(注) 本人が世帯主の場合は、住民票の続柄に「夫(未届)」などと記載されている人をいいます。本人が世帯主でない場合で、本人の住民票の続柄が「妻(未届)」などと記載されている場合は、その世帯主の人をいいます。

控除額

26万円

ひとり親控除

要件

本人が現に婚姻をしていない、または、配偶者が生死不明などの場合で、次の(ア)~(ウ)のいずれにも該当する場合

- (ア) 前年の合計所得金額が500万円以下であること

- (イ) 前年の総所得金額等の合計額が48万円以下の生計を一にする子を有していること(注1)

- (ウ) 事実上婚姻関係と同様の事情にあると認められる人(注2)がいないこと

- (注1) 本人が世帯主の場合は、住民票の続柄に「夫(未届)」などと記載されている人をいいます。本人が世帯主でない場合で、本人の住民票の続柄が「妻(未届)」などと記載されている場合は、その世帯主の人をいいます。

- (注2) 他の人の同一生計配偶者または扶養親族とされている子を除きます。

控除額

30万円

勤労学生控除

要件

本人の前年の合計所得金額が75万円以下で、かつ、自己の勤労によらない所得が10万円以下の勤労学生である場合

控除額

26万円

配偶者控除

要件

前年の合計所得金額が48万円以下の生計を一にする配偶者を有し、本人の前年の合計所得金額が1,000万円(給与収入のみで所得金額調整控除の適用がない場合は、その収入金額が1,195万円)以下の場合(注)

(注) 前年の合計所得金額が1,000万円を超える場合は、配偶者控除の適用はありません。ただし、配偶者の前年の合計所得金額が48万円以下の場合は「同一生計配偶者」となり、「同一生計配偶者」が障害者に該当する場合は、障害者控除の適用が受けられます。

控除額

|

配偶者の区分 |

本人の前年の合計所得金額 900万円以下 |

本人の前年の合計所得金額 900万円超 |

本人の前年の合計所得金額 950万円超 |

|---|---|---|---|

|

一般の配偶者 |

33万円 |

22万円 |

11万円 |

|

老人配偶者 |

38万円 |

26万円 |

13万円 |

配偶者特別控除

要件

生計を一にする配偶者を有し、前年の合計所得金額が1,000万円(給与収入のみで所得金額調整控除の適用がない場合は、その収入金額が1,195万円)以下の場合

控除額

|

配偶者の |

本人の前年の合計所得金額 |

本人の前年の合計所得金額 |

本人の前年の合計所得金額 |

|---|---|---|---|

| 48万円以下 | 適用なし(配偶者控除の対象) | 適用なし(配偶者控除の対象) | 適用なし(配偶者控除の対象) |

|

48万円超 |

33万円 |

22万円 |

11万円 |

|

100万円超 |

31万円 |

21万円 |

11万円 |

|

105万円超 |

26万円 |

18万円 |

9万円 |

|

110万円超 |

21万円 |

14万円 |

7万円 |

|

115万円超 |

16万円 |

11万円 |

6万円 |

|

120万円超 |

11万円 |

8万円 |

4万円 |

|

125万円超 |

6万円 |

4万円 |

2万円 |

|

130万円超 |

3万円 |

2万円 |

1万円 |

|

133万円超 |

0円 |

0円 |

0円 |

扶養控除

要件

前年の合計所得金額が48万円以下の生計を一にする控除対象扶養親族(注1)を有する場合

(注1) 「扶養親族」のうち16歳以上の人が「控除対象扶養親族」とされ、16歳未満の扶養親族には、扶養控除の適用はありません。

控除額

- (ア) 一般の控除対象扶養親族 33万円

(16歳以上19歳未満、23歳以上70歳未満) - (イ) 特定扶養親族(19歳以上23歳未満) 45万円

- (ウ) 老人扶養親族(70歳以上) 38万円

- (エ) 同居老親等(注2)である扶養親族 45万円

(注2) 本人またはその配偶者の直系尊属(父母や祖父母など)で、同居している老人扶養親族

基礎控除

要件

本人の前年の合計所得金額が2,500万円以下の場合

控除額

|

本人の前年の合計所得金額 |

控除額 |

|---|---|

| 2,400万円以下 |

43万円 |

| 2,400万円超 2,450万円以下 |

29万円 |

| 2,450万円超 2,500万円以下 |

15万円 |

参考

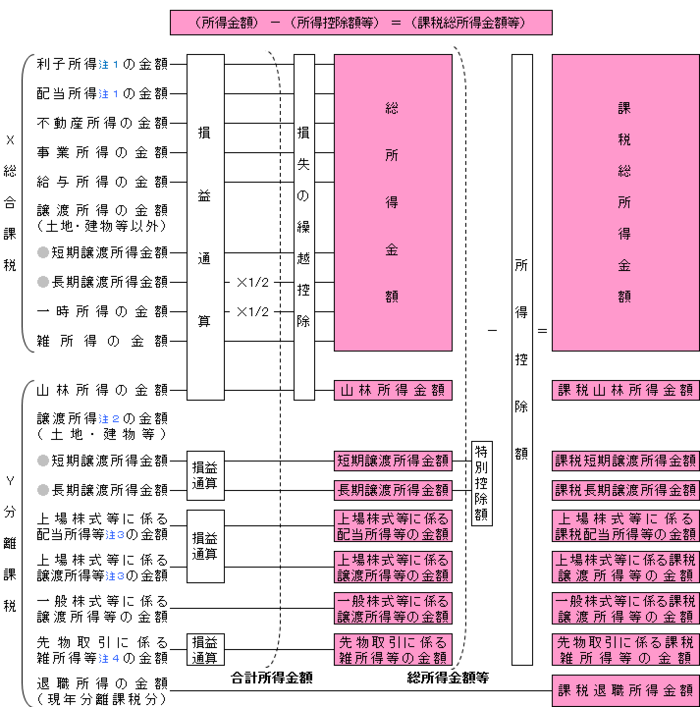

課税総所得金額等の計算

課税総所得金額等(課税の対象となる所得金額)の計算は、次のとおりです。

- (注1) 利子所得及び配当所得については、特定配当等について、総合課税または分離課税を選択することができます(利子所得は分離課税のみ)。分離課税を選択した場合、上場株式等に係る譲渡所得等と損益通算を行い、その結果生じた損失はなかったものとみなされます。

- (注2) 分離課税となる譲渡所得については、これらの所得の範囲内でのみ損益通算を行い、その結果生じた損失はなかったものとみなされ、損失の繰越控除も認められません。ただし、居住用財産を譲渡した場合に生じた一定の損失については、他の所得と損益通算及び繰越控除が認められる場合があります。

- (注3) 分離課税を選択した上場株式等に係る配当所得等及び上場株式等に係る譲渡所得等については、これらの所得の範囲内でのみ損益通算を行い、その結果生じた損失はなかったものとみなされます。なお、上場株式等の譲渡による損失や研究開発型の中小企業等が設立等の際に発行した株式の譲渡による損失については、これらの所得の範囲内でのみ繰越控除が認められる場合があります。

- (注4) 先物取引に係る雑所得等については、これらの所得の範囲内でのみ損益通算を行い、その結果生じた損失はなかったものとみなされます。なお、先物取引の差金等決済により生じた損失については、これらの所得の範囲内でのみ繰越控除が認められる場合があります。

総合課税と分離課税

ア 総合課税

X欄の所得については、これらの所得金額を合計したもの(総所得金額)について税額が計算されます。

イ 分離課税

Y欄の所得については、他の所得と分離して、それぞれの所得ごとに税額が計算されます。

所得割の税率

課税総所得金額に、次の税率を乗じた金額が所得割額となります。ただし、土地・建物等の譲渡所得や退職所得など分離課税されるものについては、次の「分離課税制度の特例制度」の方法により所得割額を算出します。

- 個人市民税:8%

- 個人県民税:2%

分離課税の特例制度

土地・建物等の譲渡所得

土地・建物等の譲渡所得に対する所得割額については、他の所得と分離して、次のとおり短期譲渡所得と長期譲渡所得に分けて算出します。

- 短期譲渡所得 譲渡をした年の1月1日において所有期間が5年以下の土地・建物等の譲渡による所得

- 長期譲渡所得 譲渡をした年の1月1日において所有期間が5年超の土地・建物等の譲渡による所得

課税(短期・長期)譲渡所得金額=譲渡収入-(譲渡した資産の取得費・譲渡費用)-特別控除額(注)

(注)収用などによる公共事業用地等としての土地等の譲渡(5,000万円特別控除。詳しくは以下のリンクをご覧ください。)、地方公共団体などが行う特定住宅地造成事業等のための土地等の譲渡(1,500万円特別控除)、居住用財産の譲渡(3,000万円特別控除)などがあります。

短期譲渡所得

- 短期譲渡所得(一般分)

課税短期譲渡所得金額×税率(市7.2%・県1.8%)=所得割額 - 国等に対する短期譲渡所得

課税短期譲渡所得金額×税率(市4%・県1%)=所得割額

長期譲渡所得

- 長期譲渡所得(一般分)

課税長期譲渡所得金額×税率(市4%・県1%)=所得割額 - 優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得

- 課税長期譲渡所得金額が2,000万円以下の場合

課税長期譲渡所得金額×税率(市3.2%・県0.8%)=所得割額 - 課税長期譲渡所得金額が2,000万円超の場合

(市64万円・県16万円)+(課税長期譲渡所得金額-2,000万円)×税率(市4%・県1%)=所得割額

- 課税長期譲渡所得金額が2,000万円以下の場合

- 居住用財産を譲渡した場合の長期譲渡所得(注)

- 課税長期譲渡所得金額が6,000万円以下の場合

課税長期譲渡所得金額×税率(市3.2%・県0.8%)=所得割額 - 課税長期譲渡所得金額が6,000万円超の場合

(市192万円・県48万円)+(課税長期譲渡所得金額-6,000万円)×税率(市4%・県1%)=所得割額

- 課税長期譲渡所得金額が6,000万円以下の場合

(注) 所有期間が10年超のものを譲渡した場合に限ります。なお、所得税で買換えの特例を選択した場合は除きます。

山林所得

課税山林所得金額 × 税率(市8%・県2%) = 所得割額

上場株式等に係る配当所得等

上場株式等に係る課税配当所得等の金額 × 税率(市4%・県1%) = 所得割額

上場株式等に係る譲渡所得等

上場株式等に係る課税譲渡所得等の金額 × 税率(市4%・県1%) = 所得割額

一般株式等に係る譲渡所得等

一般株式等に係る課税譲渡所得等の金額 × 税率(市4%・県1%) = 所得割額

先物取引に係る雑所得等

先物取引に係る課税雑所得等の金額 × 税率(市4%・県1%) = 所得割額

退職所得

退職所得に係る所得割額は、他の所得に係る所得割額と区分して、退職手当が支払われる際に差し引かれます。これを「現年分離課税」といいます。

課税退職所得金額 × 税率(市6%・県4%) = 所得割額

調整控除

所得割額から次の算式で求めた金額が、調整控除として控除されます。

なお、前年の合計所得金額が2,500万円を超える人については、調整控除の適用はありません。

|

区分 |

調整控除額 |

|---|---|

|

合計課税所得金額(注1)が |

次の1、2のいずれか少ない金額 × 控除率(市4%・県1%)

|

|

合計課税所得金額(注1)が |

{「人的控除額の差」の合計額 - (合計課税所得金額 - 200万円)} (注2) × 控除率(市4%・県1%) |

- (注1) 合計課税所得金額とは、課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額をいいます。

- (注2) この金額が5万円未満の場合は5万円とします。

人的控除額の差

※人的控除以外の控除で、住民税と所得税で控除額に差のある生命保険料控除及び地震保険料控除は、調整控除の対象となっていません。

基礎控除

|

本人の合計所得金額 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|

|

2,400万円以下 |

43万円 |

48万円 |

5万円 |

|

2,400万円超2,450万円以下 |

29万円 |

32万円 |

5万円(注) |

|

2,450万円超2,500万円以下 |

15万円 |

16万円 |

5万円(注) |

(注) 税制改正前(令和2年度まで)の基礎控除(住民税33万円、所得税38万円)の差額

障害者控除

|

人的控除の種類 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|

|

普通障害者 |

26万円 |

27万円 |

1万円 |

|

特別障害者 |

30万円 |

40万円 |

10万円 |

|

同居特別障害者 |

53万円 |

75万円 |

22万円 |

寡婦控除

- 住民税の控除額 26万円

- 所得税の控除額 27万円

- 控除額の差 1万円

ひとり親控除

|

人的控除の種類 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|

|

父 |

30万円 |

35万円 |

1万円(注) |

|

母 |

30万円 |

35万円 |

5万円 |

(注) 税制改正前(令和2年度まで)の寡夫控除(住民税26万円、所得税27万円)の差額

勤労学生控除

- 住民税の控除額 26万円

- 所得税の控除額 27万円

- 控除額の差 1万円

配偶者控除

|

人的控除の種類 |

本人の合計所得金額 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|---|

|

一般配偶者 |

900万円以下 |

33万円 |

38万円 |

5万円 |

| 一般配偶者 |

900万円超 |

22万円 |

26万円 |

4万円 |

| 一般配偶者 |

950万円超 |

11万円 |

13万円 |

2万円 |

|

老人配偶者 |

900万円以下 |

38万円 |

48万円 |

10万円 |

| 老人配偶者 |

900万円超 |

26万円 |

32万円 |

6万円 |

| 老人配偶者 |

950万円超 |

13万円 |

16万円 |

3万円 |

配偶者特別控除

|

人的控除の種類 |

本人の合計所得金額 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|---|

| 配偶者の合計所得金額48万円超50万円未満 |

900万円以下 |

33万円 |

38万円 |

5万円 |

| 配偶者の合計所得金額48万円超50万円未満 |

900万円超 |

22万円 |

26万円 |

4万円 |

| 配偶者の合計所得金額48万円超50万円未満 |

950万円超 |

11万円 |

13万円 |

2万円 |

| 配偶者の合計所得金額50万円以上55万円未満 |

900万円以下 |

33万円 |

38万円 |

3万円(注1) |

| 配偶者の合計所得金額50万円以上55万円未満 |

900万円超 |

22万円 |

26万円 |

2万円(注2) |

| 配偶者の合計所得金額50万円以上55万円未満 |

950万円超 |

11万円 |

13万円 |

1万円(注3) |

- (注1) 税制改正前(平成30年度まで)の配偶者特別控除(住民税33万円、所得税36万円)の差額

- (注2) 税制改正前(平成30年度まで)の配偶者特別控除×2/3(住民税22万円、所得税24万円)の差額

- (注3) 税制改正前(平成30年度まで)の配偶者特別控除×1/3(住民税11万円、所得税12万円)の差額

扶養控除

|

人的控除の種類 |

住民税の控除額 |

所得税の控除額 |

控除額の差 |

|---|---|---|---|

|

一般扶養 |

33万円 |

38万円 |

5万円 |

|

特定扶養 |

45万円 |

63万円 |

18万円 |

|

老人扶養 |

38万円 |

48万円 |

10万円 |

|

同居老親等扶養 |

45万円 |

58万円 |

13万円 |

税額控除

算出税額から一定の金額を差し引くことを税額控除といい、所得割の税額控除は、次のとおりです。

寄附金税額控除

下表の寄附金を支出した場合には、同表の寄附金税額控除額が所得割額から差し引かれます。

なお、寄附金税額控除が適用される寄附金の合計額は、総所得金額等の30%が限度となります。

寄附金

- 広島県共同募金会または日本赤十字社広島県支部に対する寄附金

- 都道府県・市区町村に対する寄附金(ふるさと納税など)

- 所得税で寄附金控除の対象となっている寄附金のうち、広島市または広島県が指定した寄附金(注1)

寄附金税額控除額

次の合計額

- (ア) ((1)、(2)、広島市が指定した(3)の寄附金の合計額-2千円) × 8%

- (イ) ((1)、(2)、広島県が指定した(3)の寄附金の合計額-2千円) × 2%

- (ウ) (注2)((2)の寄附金の合計額-2千円) × 下表の割合(注3)

|

課税総所得金額から |

割合 |

|---|---|

| 0円未満 | 90% |

| 0円以上 195万円以下 | 84.895% |

| 195万円超 330万円以下 | 79.79% |

| 330万円超 695万円以下 | 69.58% |

| 695万円超 900万円以下 | 66.517% |

| 900万円超 1,800万円以下 | 56.307% |

| 1,800万円超 4,000万円以下 | 49.16% |

| 4,000万円超 | 44.055% |

- (注1) 広島市が指定した寄附金は、「控除対象寄附金指定団体一覧」に記載の団体に対する寄附金です(寄附金の支出日に条件があるので注意してください。)。

なお、広島市の指定を受けるには、寄附金を受領する法人または団体から、市役所市民税課市民税係へ申請書を提出し、承認を受ける必要があります。

本市の条例による指定の詳しい内容については、「広島市が条例で指定する控除対象寄附金について」をご確認ください。

また、広島県が指定した寄附金については、広島県ホームページでご確認ください。

(注2) (ウ)の額は、調整控除後の所得割額の20%が限度となります。なお、総務大臣の指定がない都道府県・市区町村への寄附金には、(ウ)の適用はありません。

(注3) 課税山林所得金額、課税退職所得金額、分離課税の特例制度が適用される所得を有する場合は、異なる割合が適用されるときがあります。

※ふるさと納税など個人住民税の寄附金税制について、詳しくは総務省ホームページへ。

※確定申告などを行わなくてもふるさと納税に係る税の控除が受けられる「ワンストップ特例制度」については以下のリンクへ。

配当控除

株式の配当などの配当所得があるときは、その金額に次の率を乗じた金額が所得割額から差し引かれます。

|

区分 |

課税総所得金額等が |

課税総所得金額等が |

課税総所得金額等が 市民税 |

課税総所得金額等が |

|---|---|---|---|---|

|

利益の配当等 |

2.24% |

0.56% |

1.12% |

0.28% |

|

証券投資信託等 |

1.12% |

0.28% |

0.56% |

0.14% |

|

証券投資信託等 |

0.56% |

0.14% |

0.28% |

0.07% |

※配当などの種類によっては、配当控除の適用がない場合があります。

※分離課税を選択した上場株式等に係る配当は、配当控除の適用がありません。

住宅借入金等特別税額控除(住宅ローン控除)

所得税の住宅ローン控除の適用を受けており、所得税において住宅ローン控除可能額が控除しきれなかった場合に、翌年度の所得割額から差し引かれます。

- 控除対象者 所得税で住宅借入金等特別控除の適用を受けており、かつ、所得税で控除しきれなかった金額がある人のうち、平成27年以降に入居した人

- 個人市民税・県民税の申告 不要

除額の計算方法

|

区分 |

控除額 |

|---|---|

| 居住開始年月日が、平成27年1月1日から令和3年12月31日までの人 下記の区分以外 |

次の1または2のいずれか少ない方の金額となります。

|

| 居住開始年月日が、平成27年1月1日から令和3年12月31日までの人 特定取得(注1)、特別特定取得(注2)、特例取得(注3)、特別特例取得(注3)及び特例特別特例取得(注3) |

次の1または2のいずれか少ない方の金額となります。

|

| 居住開始年月日が、令和4年1月1日から令和7年12月31日までの人 |

次の1または2のいずれか少ない方の金額となります。

|

- (注1) 「特定取得」とは、住宅の取得等の対価の額または費用の額に含まれる消費税額等が、8%または10%の税率により課されるべき消費税額等である場合におけるその住宅の取得等をいいます。

- (注2) 「特別特定取得」とは、住宅の取得等の対価の額または費用の額に含まれる消費税額等が10%の税率により課されるべき消費税額等である場合におけるその住宅の取得等をいいます。

- (注3) 「特例取得」、「特別特例取得」及び「特例特別特例取得」とは、特別特定取得のうち、一定の要件に該当する住宅の取得等をいいます。

- (注4) 「課税総所得金額等」とは、課税総所得金額、課税退職所得金額及び課税山林所得金額の合計額をいいます。

- (注5) 令和4年中に入居した人のうち、特別特例取得または特例特別特例取得に該当する場合は、所得税の課税総所得金額等の額の7%(136,500円を限度)となります。

外国税額控除

納税者が外国で所得税や個人市民税・県民税に相当する税金を課されたときには、一定の方法により、その税額が所得割額から差し引かれます。

配当割額控除額・株式等譲渡所得割額控除額の控除

前年中に県民税配当割を課された人がその課税標準となる特定配当等の額を申告した場合や、県民税株式等譲渡所得割を課された人がその課税標準となる特定株式等譲渡所得金額を申告した場合には、その申告した県民税配当割額及び県民税株式等譲渡所得割額を市民税と県民税とにそれぞれあん分した金額を、所得割額から控除します。

なお、控除することができなかった金額がある場合には、その金額を年税額に充当した後、充当することができなかった金額を還付(未納の市税がある場合にはその市税に充当)します。

特定配当等や特定株式等譲渡所得金額を申告した場合には、これらの所得は、扶養控除や配偶者控除、非課税所得の判定のほか、国民健康保険料等の算定の基礎となる総所得金額等や合計所得金額に含まれることになりますので、ご注意ください。

特別税額控除(定額減税)

令和6年度

上記までにより算出された所得割額から、下記のとおり定額減税による特別税額控除額を控除します。

令和6年度の定額減税については以下のリンクをご覧ください。

-

対象者

- 令和5年中の合計所得金額が1,805万円以下で、所得割が課税される納税義務者

-

減税額

(特別税額控除額)

-

- 県民税

{(控除対象配偶者(注1)又は扶養親族の人数(注2)+1)×1万円(注3)}× 県民税所得割額 ÷(県民税所得割額+市民税所得割額) - 市民税

{(控除対象配偶者(注1)又は扶養親族の人数(注2)+1)×1万円(注3)}- 県民税減税額

- 県民税

- (注1) 「控除対象配偶者」とは、同一生計配偶者のうち、納税義務者本人の前年の合計所得金額が1,000万円以下の場合の配偶者をいいます。

- (注2) 国外に居住している控除対象配偶者または扶養親族は、人数に含みません。

- (注3) 減税額(特別税額控除額)が所得割額を超える場合は、所得割額を限度として控除します。

令和7年度

一部の対象者に限り、上記までにより算出された所得割額から、下記のとおり定額減税による特別税額控除額を控除します。

令和7年度の定額減税については以下のリンクをご覧ください。

-

対象者

-

下記のいずれにも該当する方

- 令和6年中の合計所得金額が1,000万円超1,805万円以下で、所得割が課税される納税義務者

- 国外居住者でない同一生計配偶者がいる

※均等割及び森林環境税のみ課税される方は対象外となります。

-

減税額

(特別税額控除額)

-

令和7年度の個人市民税・県民税の所得割から1万円を上限として下記のとおり控除されます。

- 県民税

1万円 × 県民税所得割額 ÷(県民税所得割額+市民税所得割額) - 市民税

1万円 - 県民税減税額

- 県民税

申告

1月1日現在、広島市内に住所がある人は、次に該当する人を除き、その年の3月15日までに前年の所得金額などを記載した個人市民税・県民税の申告書の提出が必要です。

- 所得税の確定申告をした人

- 前年の所得が給与所得のみで、勤務先から「給与支払報告書」が提出されている人

- 前年の所得が公的年金等に係る所得のみの人

- 個人市民税・県民税が非課税となる人

- ※(1)給与所得以外の所得が20万円以下の給与所得者、(2)公的年金等の収入金額が400万円以下、かつ、公的年金等に係る雑所得以外の所得が20万円以下の年金所得者は、所得税の確定申告は不要ですが、個人市民税・県民税の申告は必要です。

- ※2、3に該当する人でも、源泉徴収票に記載のない控除を受ける場合は、申告書の提出が必要です。

また、次の人も、個人市民税・県民税の申告書の提出が必要です。

- 1月1日現在、広島市内に住所はないが、店舗や家が広島市内にある人

- 1月1日現在、広島市内にお住まいの人で、住所のある区以外の区にも店舗や家がある人

上場株式等に係る配当所得等・譲渡所得等の所得税と異なる課税方式の選択

税制改正により、令和6年度分の個人市民税・県民税(令和5年分の所得税)からは、所得税と異なる課税方式を選択できなくなりました。詳しくは以下のリンクをご覧ください。

申告書の提出先

納税の方法

1 普通徴収(事業所得のある方など)

年税額を6月、8月、10月、12月の4回に分けて、納付書または口座振替により納めていただく納税方法です。

年の中途で納付すべき税額が発生した場合は、8月、10月、12月のうち時期が間に合う納付月に振り分けた額(12月のみの場合は1回で)を納めていただくことになります。

※税額が均等割額及び森林環境税額の合計額に相当する金額(5,500円)以下の人は1回で納めていただくことになります。

就職等の理由により、給与からの特別徴収を希望される場合

普通徴収の税額(その年の4月1日において65歳以上の方の年金所得に係る税額を除きます。)を毎月の給与から差し引くことを希望される場合は、勤務先の給与担当者にお申出ください。お送りした普通徴収の納税通知書に記載されている納期限までに勤務先から切替手続の書類(普通徴収から特別徴収への切替申請書)を提出していただく必要があります。

なお、納期限が過ぎた税額は特別徴収に切替えることはできませんのでご注意ください。

2 給与からの特別徴収(給与所得のある方)

給与所得等に係る年税額を6月から翌年の5月までの12回に分けたものを、給与支払者が給与から差し引いて納める納税方法です。

※ 税額が均等割額及び森林環境税額の合計額に相当する金額(5,500円)以下の人は1回で納めていただくことになります。

年の中途で退職や休職などをされた場合

年の中途で退職や休職などにより給与から差し引くことができなくなった場合は、次の場合を除き、その残りの税額(退職などをした日の属する月の翌月以降の月割額の合計)は、上記1の普通徴収の納付月に納付書または口座振替により納めていただくことになります。

- 再就職先で引き続き特別徴収の方法により毎月納める場合

- 最後の給与または退職金で残りの税額を一括して納める場合(12月までに退職した場合は、本人の希望を要します。)

3 年金からの特別徴収(その年の4月1日において65歳以上で年金所得のある方)

年金所得に係る年税額を4月、6月、8月、10月、12月、翌年の2月の6回に分けたものを、年金支払者が公的年金から差し引いて納める方法です。

(1) 年金からの特別徴収が1年度目(初年度)の場合

年金所得に係る年税額のうち半分は、6月と8月に普通徴収により納めていただき、残りの半分は、10月、12月、翌年2月の3回に分けて公的年金から差し引かれます。

(2) 年金からの特別徴収が2年度目以降の場合

2年度目以降の4月、6月、8月は、前年度の年金所得に係る年税額の6分の1ずつが、年金から差し引かれます。これを仮特別徴収といいます。

また、2年度目以降の年金所得に係る年税額から4月、6月、8月に仮特別徴収される額を差し引いた残りの額の3分の1ずつが、10月、12月、翌年の2月の年金から差し引かれます。

※以下のいずれかに該当している人は、年金からの特別徴収の対象となりません。

- 介護保険料が公的年金から特別徴収されていない人

- 特別徴収対象の公的年金の年間給付額が18万円未満の人

- 特別徴収される税額が、公的年金の年間給付額から所得税、介護保険料、国民健康保険料、後期高齢者医療保険料を控除した残りの額を超える人

※公的年金等以外の所得に係る税額がある場合、その税額については、上記「1の普通徴収」または「2の給与からの特別徴収」により納めていただくことになります。

4月、6月、8月に年金から差し引かれる税額(仮特別徴収)が年金所得に係る年税額を超える場合

年金からの特別徴収は中止となり、納め過ぎとなった税額があるときはお返しいたします。

なお、この場合において、翌年度に年金所得に係る税額が課税されるときの納税方法は、上記(1)の「年金からの特別徴収が1年度目(初年度)の場合」と同様になり、翌年度の仮特別徴収は行われません。

年金から特別徴収されている方が、市外転出された場合

転出日が、1月2日~4月1日の場合

転出日の属する年度の2月と、翌年度の4月、6月、8月は年金からの特別徴収を継続し、同年度の10月、12月、2月の年金からの特別徴収は中止となります。(※)

※転出日が4月1日のときは、転出日の属する年度の仮特別徴収を継続し、同年度の10月、12月、2月の年金からの特別徴収は中止となります。

転出日が、4月2日~翌年1月1日の場合

転出日の属する年度の4月、6月、8月、10月、12月、2月は、年金からの特別徴収を継続し、翌年度の仮特別徴収は中止となります。

年金から特別徴収されている方に、税額変更が生じた場合

税額変更の生じた日に応じ、その後の年金から差し引く税額を変更し、この納税方法を継続します。ただし、11月下旬から1月下旬までの間に税額変更が生じたときは、翌年度の仮特別徴収は中止となります。

また、既に年金から差し引かれた税額が、変更後の納税額も多いときは、その差額をお返しいたします。

関連情報

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

このページに関するお問い合わせ

財政局税務部 市民税課市民税係

〒730-8586 広島市中区国泰寺町一丁目6番34号

電話:082-504-2263(市民税係)

ファクス:082-504-2129

[email protected]