国民健康保険料の計算方法

令和7年度保険料率

令和7年度(令和7年4月から令和8年3月まで)の保険料は、次のような方法で世帯ごとに計算します。

※( )は、後期高齢者医療制度移行に伴う保険料緩和措置に該当する世帯の世帯別平等割の減額後の額(注1:半額、注2:4分の3の額)です(介護分は対象になりません。)。

- 医療分(ア):国民健康保険に加入している方の医療費に充てられる保険料です。

- 支援分(イ):後期高齢者医療制度に要する費用に充てられる保険料です。

- 介護分(ウ):40歳から64歳までの方が対象となります。介護保険制度に要する費用に充てられる保険料です。

- 被保険者均等割:加入者1人ごとにかかる保険料です。

- 世帯別平等割:1世帯ごとにかかる保険料です。

- 所得割:加入者の前年中の所得に応じてかかる保険料です。

計算方法

上の表により、医療分(ア)、支援分(イ)及び介護分(ウ)について、それぞれ1から3を合算し、医療分、支援分及び介護分を合計した額が1年間の保険料です。ただし、(ア)、(イ)及び(ウ)それぞれの1から3の合算額が最高限度額を超えた場合は最高限度額が適用されます。また、介護分には、同一世帯の介護保険第1号被保険者(65歳以上)の保険料は含まれません。

なお、所得がある方は、税申告、年末調整又は所得申立が必要であり、申告等により決定した所得により保険料を計算することになります。

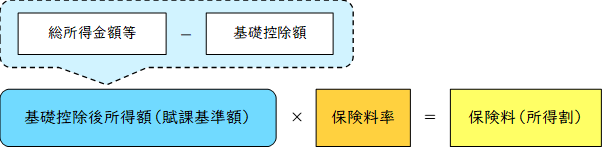

所得割の計算について

総所得金額等から基礎控除額のみを差し引いた基礎控除後所得額(賦課基準額)に保険料率を乗じて計算します。

|

前年の合計所得金額 |

控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超 2,450万円以下 | 29万円 |

| 2,450万円超 2,500万円以下 | 15万円 |

| 2,500万円超 | 0円 |

総所得金額等とは

総所得金額等とは、地方税法第314条の2第1項などで規定されている総所得金額及び山林所得金額などで、次に掲げる所得の合計となります。

総合課税

- 利子所得

- 配当所得

- 不動産所得

- 事業所得(営業所得など)

- 給与所得

- 短期譲渡所得

- 長期譲渡所得(※1)

- 一時所得(※1)

- 雑所得(公的年金所得など)

※1 「7.長期譲渡所得」及び「8.一時所得」については、2分の1の金額が保険料(所得割)の算定対象となる所得になります。

分離課税

- 山林所得

- 短期譲渡所得(※2)

- 長期譲渡所得(※2)

- (申告分離課税を選択した)上場株式等に係る配当所得等(※3)

- (申告分離課税を選択した)上場株式等に係る譲渡所得等(※3)

- 一般株式等に係る譲渡所得等

- 先物取引に係る雑所得等

※2 分離課税となる「2.短期譲渡所得」及び「3.長期譲渡所得」については、特別控除後の金額が保険料(所得割)の算定対象となる所得になります。

保険料の算定対象となる所得は、原則として住民税で課税対象となる所得ですが、退職所得は算定対象に含まれないなど一部の所得については、住民税と取扱いが異なります。また、繰越控除の適用についても住民税と異なり、純損失の繰越控除は適用されますが、雑損失の繰越控除は適用されません。詳しくは、住所地の区役所保険年金課までお問い合わせください。

なお、住民税における所得の計算方法については、「個人市民税の課税のしくみ」をご覧ください。

- 各区保険年金課所在地一覧表

-

個人市民税の課税のしくみ

(所得金額の計算)

※3 上場株式等に係る配当所得等及び譲渡所得等に係る課税方式の選択について

確定申告をされる方が、住民税が特別徴収された上場株式等の配当所得等及び源泉徴収口座内の上場株式等譲渡所得について申告されない場合、これらの所得は住民税の総所得金額に含まれないため、保険料(所得割)の算定対象の所得となりません。

しかし、繰越損失や損益通算、各種控除等の適用を受けるため等の理由でこれらの所得を申告された場合は、住民税の総所得金額に含まれるため、保険料の算定対象の所得となります。

保険料の試算

下記のエクセルファイルをダウンロードして、保険料の試算をすることができます(源泉徴収票など所得金額の分かるものをご用意ください。)。ただし、年度途中で40歳、65歳、75歳に達する場合の月割計算や、未就学児の保険料の軽減(被保険者均等割),産前産後期間の保険料の軽減(所得割、被保険者均等割)及び後期高齢者医療制度移行に伴う保険料緩和措置などには対応していませんので、ご注意ください。

また、保険料の目安表についても、下記に掲載しています。実際の保険料とは異なる場合がありますので、あくまでも目安としてお使いください。

詳しくは住所地の区役所保険年金課へお問い合わせください。

年度途中で加入・脱退があった場合

年度途中で加入した場合、加入の届出をした月日にかかわらず、被保険者となった月から月割りで計算します(最長2年間さかのぼって納めていただきます)。また、年度途中で資格喪失した場合は、資格を喪失した月の前月分までを月割りで計算します。

なお、脱退の手続きが遅れると、他保険との二重払いになってしまうことがあります。この場合、納付された二重払い分の保険料はお返ししますが、時効により減額できない場合があります。

年度途中で40歳の誕生日をむかえる場合

介護分の保険料は、40歳に達した月から月割りで計算します。このため40歳に達してから、介護分を含んだ保険料を改めて計算して通知します。

(注)「40歳に達するとき」とは、誕生日の前日です。1日生まれの人は、前月の末日になります。

年度途中で65歳の誕生日をむかえる場合

介護分の保険料は65歳に達した月の前月分まで月割りで計算した額を年度内の各期(65歳に達した後も含む。)で納めていただきます。

なお、65歳に達した後の介護保険の第1号被保険者としての保険料は、区役所福祉課から改めて通知します。

(注)「65歳に達するとき」とは、誕生日の前日です。1日生まれの人は、前月の末日になります。

年度途中で75歳の誕生日をむかえる場合

年度途中で75歳の誕生日をむかえる場合、75歳の誕生日から後期高齢者医療制度の適用となり、国保資格を喪失します。そのため、75歳の誕生日の月の前月分まで、月割りで計算した保険料の額を年度内の各期(75歳に達した後を含む。)で納めていただきます。ただし、75歳に達して、国保資格を喪失し、世帯内に国保の被保険者がいなくなる場合は、75歳の誕生日の月の前月までの納期で納めていただきます(75歳の誕生日の月が5、6、7月の場合は、第1期(6月)で全額を納めていただきます。)。

なお、75歳に達した月以降の後期高齢者医療保険料は、区役所福祉課から改めて通知します。

低所得世帯の保険料の軽減

所得の申告をしておられ、前年中の総所得金額等が国の定める所得基準以下に該当する世帯は、保険料の被保険者均等割額と世帯別平等割額を軽減します。

詳しいことは、次のページをご覧ください。

未就学児の保険料の軽減(被保険者均等割)

世帯に未就学児(6歳に達する日以後の最初の3月31日(4月1日生まれの人はその前日の3月31日)までの被保険者)の国保加入者がいる場合、未就学児にかかる被保険者均等割の半額を軽減します(低所得世帯の保険料の軽減が適用される場合は、その軽減後の額から半額を軽減します。)。

低所得世帯の保険料の軽減については、次のページをご覧ください。

出産被保険者の保険料の軽減(所得割、被保険者均等割)

世帯に出産する予定又は出産した国保加入者(以下「出産被保険者」という。)がいる場合、出産被保険者に係る所得割と被保険者均等割から、出産予定月(既に出産されている方については出産月)の前月(多胎妊娠の場合には3か月前)から出産予定月(既に出産されている方については出産月)の翌々月相当分を減額します。

詳細については、次のページをご覧ください。

後期高齢者医療制度への移行に伴う保険料緩和措置

同じ世帯の国保加入者が国保から後期高齢者医療に移行した人がいる世帯について、一定期間、同じ世帯に属する国保加入者の保険料が従前と同程度となるように次の2つの緩和措置を行っています。

1.世帯別平等割の減額(医療分及び支援分)

同じ世帯の国保加入者が後期高齢者医療制度に移行することで、国保加入者が1人になった世帯の世帯別平等割は、次の割合を乗じた額とします。該当する場合は、改めて減額後の保険料を通知します。

移行した日の属する月からその年度中及びその翌年度から5年間(移行した日の属する月が4月の場合は、その年度から5年間):2分の1

上記期間を経過した後、3年間:4分の3

2.低所得世帯の保険料軽減の適用

保険料の軽減については、国保から後期高齢者医療制度に移行することで、世帯の国保加入者が減少しても、後期高齢者医療制度に移行した人の人数及び所得を含めて軽減判定を行います。

低所得世帯の保険料の軽減については、次のページをご覧ください。

※上記の1及び2の措置は、後期高齢者医療制度に移行後、継続して移行時の世帯主と同じ世帯に所属することが条件のため、適用後に世帯主変更などがあった場合は、適用されなくなります。また、この措置は市外転出しても継続しますが、その適用を受けるためには転出先の市町村に「特定同一世帯所属者異動連絡票」を提出する必要があります。

この措置が適用されている世帯が市外転出されるときは、この連絡票を交付しますので、市外転出の手続きの際、窓口に申し出てください。

保険料の年金天引き(特別徴収)

次に該当する世帯の保険料は、原則、世帯主が受給している年金から天引き(特別徴収)します。

※複数の年金を受給している場合、年金種別などにより決められた優先順位で天引きの対象とする年金が決まります。優先順位の最も高い年金の受給額が要件に該当しない場合は、年金天引きできません。

年金天引き(特別徴収)となる世帯

年金天引きされる月において、国保加入者(世帯主及び世帯員)全員の年齢が65歳以上75歳未満で、世帯主が、年額18万円以上の年金(老齢年金、退職年金、障害年金または遺族年金)を受給している世帯

ただし、次のいずれかに該当する場合は除きます。

- 介護保険料と国保保険料の1回あたりの徴収額の合計が、1回の年金受給額の2分の1を超える場合

- 口座振替納付を利用している世帯で、保険料の滞納がない場合

(保険料が滞納となったときは、年金天引きとなります。) - 世帯主が75歳に到達するまでの期間が2年未満の場合(新たに開始する場合)

- 世帯主が年度途中に75歳に到達する場合(後期高齢者医療制度に移行する場合)

- ※年金天引きとなる世帯には、改めてお知らせします。

- ※年金天引きの世帯の保険料が年度途中で変更となった場合、普通徴収(口座振替や納付書)による納付方法により納めていただくことになります。

- ※年金天引き以外の世帯は、普通徴収により、納めていただきます。

口座振替と年金天引きとの選択制について

年金天引き(特別徴収)の対象世帯で、口座振替を希望する場合は、申出により納入方法を変更できる場合があります。

口座振替の手続きに関する詳しいことは、次のページをご覧ください。

お問い合わせ先

保険料の賦課額・計算方法については、住所地の区役所保険年金課へお問い合わせください。

|

区役所 |

連絡先(直通) |

|---|---|

|

中区 |

082-504-2555 |

|

東区 |

082-568-7711 |

|

南区 |

082-250-8941 |

|

西区 |

082-532-0933 |

|

安佐南区 |

082-831-4929 |

|

安佐北区 |

082-819-3909 |

|

安芸区 |

082-821-4910 |

|

佐伯区 |

082-943-9712 |

関連情報

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

このページに関するお問い合わせ

健康福祉局保健部 保険年金課保険係

〒730-8586 広島市中区国泰寺町一丁目6番34号 広島市役所本庁舎2階

電話:082-504-2157(保険係)

[email protected]