地方自治体に寄附をした場合(ふるさと納税)における税制上の優遇措置

1.寄附者が個人の場合(ふるさと納税)

個人の方が地方自治体に寄附した場合(ふるさと納税)には、寄附した額のうち2,000円を超える部分について、一定の上限まで、原則として所得税・復興特別所得税及び個人住民税(個人県民税・市民税)からその全額が控除されます。

※ 平成31年度税制改正により、令和元年6月1日以降、ふるさと納税の対象となる寄附金は、一定の基準に基づき総務大臣が指定した地方自治体に対する寄附金(特例控除対象寄附金)のみに限定されることとなりました。最新の指定状況等につきましては、「総務省/ふるさと納税ポータルサイト」をご確認ください。総務大臣による指定を受けていない地方自治体に対する寄附金については、個人住民税からの寄附金税額控除の特例控除(下記D【特例控除額】)の適用はありません。

所得税・復興特別所得税からの控除(所得控除)

確定申告をした場合は、次のAとBで計算した合計額が、その年分の所得税等の控除額になります。

なお、ふるさと納税ワンストップ特例制度を利用する場合には、確定申告を行わないため、この所得税・復興特別所得税の所得控除はありませんが、この所得控除による還付税額(AとBで計算した合計額)に相当する額が、翌年度分の個人住民税の所得割の額から、税額控除額(CとDで計算した合計額)に加算されて控除されます。

A 【所得税分】(その年に支出した寄附金の合計額-2,000円)×所得税率(0~45%)

B 【復興特別所得税分】上記Aで算出した額×復興特別所得税率(2.1%)

- ※ 寄附金額の合計額は、総所得金額等の40%が上限です。

- ※ 総所得金額等とは、損失の繰越控除後の次の所得の合計額です。

個人住民税からの控除(税額控除)

次のCとDの合計額が、寄附(ふるさと納税)を行った年の翌年度分の個人住民税の所得割額から控除(税額控除)されます。

なお、控除対象となる寄附金は、その年の総所得金額等の合計額の30%までです。

また、D 【特例控除額】の控除対象となる寄附金は、令和元年6月1日以降については、特例控除対象寄附金に限られます。

C 【基本控除額】

(その年に支出した寄附金の合計額-2,000円)×10%

D 【特例控除額】

(その年に支出した寄附金の合計額-2,000円)×下表の割合(注)

|

課税総所得金額から 人的控除額の差(※)の合計額を控除した額 |

割合 |

|---|---|

| 0円以上 195万円以下 | 84.895% |

| 195万円超 330万円以下 | 79.79% |

| 330万円超 695万円以下 | 69.58% |

| 695万円超 900万円以下 | 66.517% |

| 900万円超 1,800万円以下 | 56.307% |

| 1,800万円超 4,000万円以下 | 49.16% |

| 4,000万円超 | 44.055% |

| 0円未満 (課税山林所得金額及び課税退職所得金額を有しない場合) |

90% |

|

0円未満 |

地方税法に定める割合 |

※ 人的控除額の差について、詳しくは「個人市民税の課税のしくみ」の「人的控除額の差」を御覧ください。

-

個人市民税の課税のしくみ

「人的控除額の差」

- (注1)Dの限度額は、個人住民税の所得割額(調整控除後)の20%までです。

- (注2)分離課税の特例制度が適用される所得を有する場合は、異なる割合が適用される場合があります。

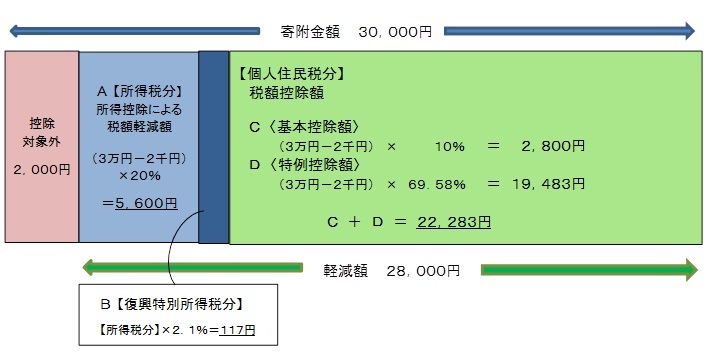

控除の計算例

給与収入700万円の夫婦二人の家庭が、広島市に3万円を寄附したケースの計算例

(課税総所得金額510万円、人的控除額差調整額10万円)

2,000円を除く全額が控除でき、軽減額が最も大きくなる寄附額の目安については下記のサイトをご利用ください。(広島市ホームページから移動します。)

また、以下のリンクから、上記の目安を含めた個人住民税の試算ができます。

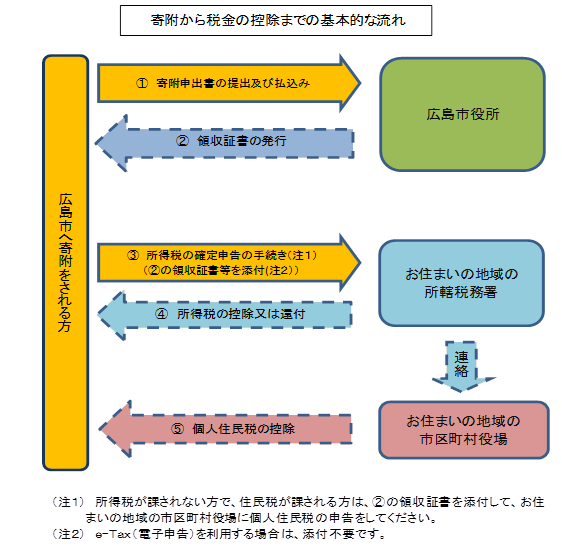

寄附金控除の手続

(1)所得税の確定申告または個人住民税の申告をする場合

寄附をした翌年に所得税の確定申告または個人住民税の申告(以下、「確定申告等」という。)が必要です。

申告をする際には、寄附先の地方自治体(広島市に寄附した場合は広島市)が発行する領収証書や振込票の控(受領証(寄附者の住所、氏名、寄附金の額、寄附をした日及び地方自治体に対する寄附金であることが明記されているもの))等を添付してください(領収証書や振込票の控(受領証)等は、寄附金控除の手続に必要となりますので、確定申告等の時期まで、大切に保管してください。)。

なお、e-Tax(電子申告)を利用して所得税の確定申告を行う場合は、領収証書や振込票の控(受領証)等の添付は不要です。

※ 確定申告等をする場合は、ふるさと納税ワンストップ特例申請書を提出している寄附金を含め、地方自治体に対する寄附金全額の申告が必要です。

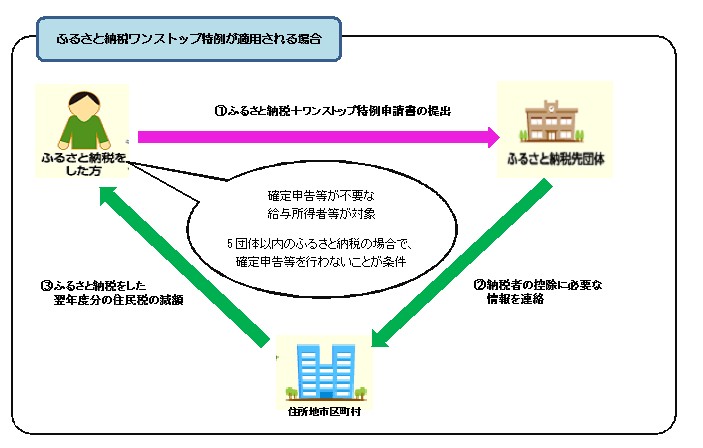

(2)ふるさと納税ワンストップ特例制度を利用する場合

寄附先の地方自治体に対して、寄附の都度、ふるさと納税ワンストップ特例申請書を提出する必要があります。また、ふるさと納税ワンストップ特例申請書を提出後、転居などにより記載内容に変更が生じた場合は、寄附先の地方自治体に対して、寄附をされた翌年1月10日までに、変更届出書を提出する必要があります。

ふるさと納税ワンストップ特例制度とは

確定申告等(所得税の確定申告や個人住民税の申告のことをいいます。)が不要な給与所得者等が寄附(ふるさと納税)を行う場合には、寄附(ふるさと納税)を行う際に寄附先(ふるさと納税先)の地方自治体に「寄附金税額控除に係る申告特例申請書」(ふるさと納税ワンストップ特例申請書)を提出することにより、その翌年に確定申告等を行わなくても、個人住民税の所得割の額から寄附金に係る税額控除が受けられる制度です。

この制度を利用する場合には、所得税からの還付は受けられませんが、所得税の還付額に相当する額が「申告特例控除額」として、寄附(ふるさと納税)を行った年分の所得に対して課される個人住民税(翌年度分)の所得割の額から控除されます。

なお、平成31年度税制改正により、令和元年6月1日以降、この特例制度を利用できる寄附金は、ふるさと納税の対象として総務大臣の指定を受けた地方自治体への寄附金(特例控除対象寄附金)のみに限定されることとなりました。

この制度が利用できるのは、次の条件をすべて満たす方となります。

(1) 確定申告等を行う必要がない方(地方税法附則第7条第1項(第8項)に規定する申告特例対象寄附者に該当する方であること)

ふるさと納税に関する寄附金控除以外に確定申告等を行う必要がない方です。確定申告等の必要がある自営業者等の方や、給与所得者等の方でも、年末調整後に医療費控除やふるさと納税以外の寄附金控除などを受けるために確定申告等をされる場合などはこの制度の適用は受けられず、ふるさと納税分の寄附金控除も併せて確定申告等をする必要があります。

(2) ふるさと納税先の地方自治体の数が5以下であると見込まれる方(地方税法附則第7条第2項(第9項)に規定する要件に該当する方であること)

年間の寄附先の地方自治体の数が5以下の予定で「寄附金税額控除に係る申告特例申請書」を提出されていても、結果、6以上の地方自治体へ寄附をされることとなった場合、すべてのふるさと納税について特例制度が受けられなくなるため、特例申請を行った寄附分を含めて、確定申告等をする必要があります。

マイナンバーの記載について

ワンストップ特例申請書には、個人番号(マイナンバー)の記載が必要となります。

ワンストップ特例を申請される際は、ワンストップ特例申請書と一緒に、次のいずれかの本人確認書類の提示(郵送の場合はその写しの同封)が必要です。

- Aパターン

マイナンバーカード(表と裏の両面) - Bパターン

- 住民票の写し又は住民票記載事項証明書(マイナンバーが記載されているもの)※

- 運転免許証や旅券(パスポート)など国または地方公共団体の機関が発行した身分証明書で顔写真が貼ってあるものを1点

- Cパターン

- 住民票の写し又は住民票記載事項証明書(マイナンバーが記載されているもの)※

- 健康保険証や年金手帳など国または地方公共団体の機関が発行した身分証明書で顔写真がないものを2点

※通知カードをお持ちの場合、通知カードに記載された氏名、住所等が住民票に記載されている事項と一致しているときは、通知カードをマイナンバーを証明する書類として使用できます。

-

総務省|マイナンバー制度とマイナンバーカード|個人番号(マイナンバー)カード(外部リンク)

個人番号(マイナンバー)カードについては、上記の総務省のサイトを御覧ください。 -

総務省|マイナンバー制度とマイナンバーカード|個人番号通知書(外部リンク)

個人番号通知書・通知カードについては、上記の総務省のサイトを御覧ください。

ふるさと納税ワンストップ特例申請書様式

- 市町村民税・道府県民税 寄附金税額控除に係る申告特例申請書(第55号の5様式) (PDF 250.7KB)

-

市町村民税・道府県民税 寄附金税額控除に係る申告特例申請書(第55号の5様式)【記入例】 (PDF 304.2KB)

変更届出書様式 寄附先の地方自治体に対して寄附された翌年1月10日までに提出が必要です。

- 市町村民税・道府県民税 寄附金税額控除に係る申告特例申請事項変更届出書(第55号の6様式) (PDF 170.2KB)

-

市町村民税・道府県民税 寄附金税額控除に係る申告特例申請事項変更届出書(第55号の6様式)【記入例】 (PDF 199.5KB)

「ふるさと納税」を支出した人が自治体から受ける特産品などの謝礼の課税関係

寄附者が、寄附(ふるさと納税)に対する謝礼として特産品などを受けた場合の経済的利益は、一時所得に該当します。

(所得税法第34条、第36条、所得税基本通達34-1(5))

算式

一時所得の金額=【A 一時所得に係る総収入金額(特産品など)】-【B 収入を得るために支出した金額(注1)】-特別控除 50万円(注2)

- (注1) その収入を生じた行為をするため、またはその収入を生じた原因の発生に伴い直接要した金額に限られます(特産品を受けるために支出した寄附金は該当しません。)。

- (注2) AからBを控除した残額が50万円に満たない場合は、その残額となります。

一時所得に係る総収入金額(特産品など)が50万円以下の場合は、特別控除によって、一時所得は発生しません。

ただし、その他に懸賞の賞金品や福引の当選金、競馬や競輪の払戻金、生命保険契約等に基づく一時金(満期保険金等)、損害保険契約等に基づく満期返戻金等があった場合は、課税関係が生じることになりますのでご注意ください。

2.寄附者が法人の場合

法人税額の算定上、寄附金を支出した事業年度で全額損金算入できます。

地方創生応援税制(「企業版ふるさと納税」)は別の制度になります。

「企業版ふるさと納税」の詳細については、以下のリンクを御覧ください。

3.問い合わせ先

寄附者が個人の場合

財政局税務部市民税課市民税係

電話:082-504-2263

ファクス:082-504-2129

メールアドレス:[email protected]

寄附者が法人の場合

財政局税務部市民税課法人課税係

電話:082-504-2093

ファクス:082-504-2129

メールアドレス:[email protected]

※申告の手続については、国税庁タックスアンサー(税金相談)(所得税・法人税)、広島市HP(個人住民税)をご覧いただくか、最寄りの税務署(税務相談室)(所得税・法人税)または市税事務所市民税係(個人住民税)へお問い合わせください。

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

このページに関するお問い合わせ

財政局税務部 市民税課市民税係

〒730-8586 広島市中区国泰寺町一丁目6番34号

電話:082-504-2263(市民税係)

ファクス:082-504-2129

[email protected]