土地に対する税負担の調整措置(負担調整措置)

平成9年度の評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準を均衡化させることを重視した税負担の調整措置(負担調整措置)が講じられています。この措置は、令和6年度の税制改正により、令和6年度から令和8年度までの間、継続されることとなりました。

負担水準とは、個々の土地の前年度課税標準額が今年度の価格に対してどの程度まで達しているかを示すものであり、次の算式によって求められます。

負担水準=前年度課税標準額(※1)÷今年度の価格(※2)

- ※1 前年の1月2日から今年の1月1日までの間に分筆、合筆、地目の変換などがあった土地は、当該土地に類似する土地に比準して求めた額となります。

- ※2 課税標準の特例の適用がある場合は、特例適用後の額となります。

また、この措置により、税負担は段階的に上昇することとなります(商業地等では、負担水準が0.6以上の場合、税負担は引き下げまたは据え置きとなります。)。具体的には、次のような仕組みとなっています。令和6年度から令和8年度までの各年度の課税標準額は、次の(1)又は(2)のいずれか小さい方の額となります。

負担調整措置の仕組み(計算方法)

(1) 本来の課税標準額

当該年度の価格

ただし、住宅用地・市街化区域農地に対する課税標準の特例措置の適用がある土地については、課税標準の特例措置を適用した後の額となります。詳しくは、以下のリンクをご覧ください。

(2) 負担調整措置を適用した課税標準額

商業地等(※1)

|

負担水準(※2) |

固定資産税課税標準額 |

|---|---|

| 0.7超 | 当該年度の価格(※3)×0.7 |

| 0.6以上0.7以下 | 前年度課税標準額(※4)を据え置きます。 |

| 0.6未満 | 前年度課税標準額(※4)+当該年度の価格(※3)×5% ただし、上記により計算した課税標準額が、

|

住宅用地

固定資産税課税標準額

前年度課税標準額(※4)+当該年度の価格(※3)×5%

ただし、上記により計算した課税標準額が、当該年度の価格(※3)の20%を下回る場合には、当該価格の20%となります。

農地

前年度課税標準額(※4)×負担調整率

|

負担水準(※2) |

負担調整率 |

|---|---|

| 0.9以上 | 1.025 |

| 0.8以上0.9未満 | 1.05 |

| 0.7以上0.8未満 | 1.075 |

| 0.7未満 | 1.1 |

ただし、勧告遊休農地(耕作されていない農地で、農業委員会からの農地中間管理機構との協議勧告を受けたもの)には適用されません。

- ※1 事務所・店舗・工場の敷地等の非住宅用地のほか、駐車場等、宅地に比準して価格を求める雑種地等をいいます。

- ※2 負担水準=前年度課税標準額(※4)÷当該年度の価格(※3)

- ※3 課税標準の特例の適用がある場合は、特例適用後の額となります。

- ※4 前年の1月2日から今年の1月1日までの間に分筆、合筆、地目の変換等があった土地は、当該土地に類似する土地に比準して求めた額となります。

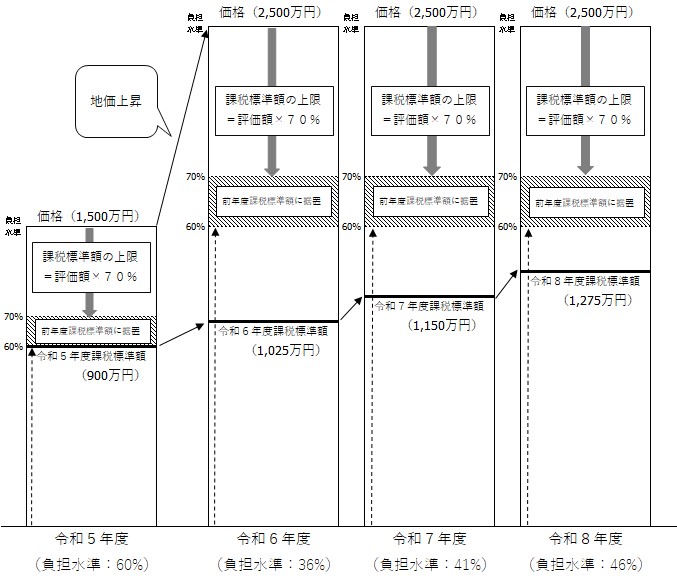

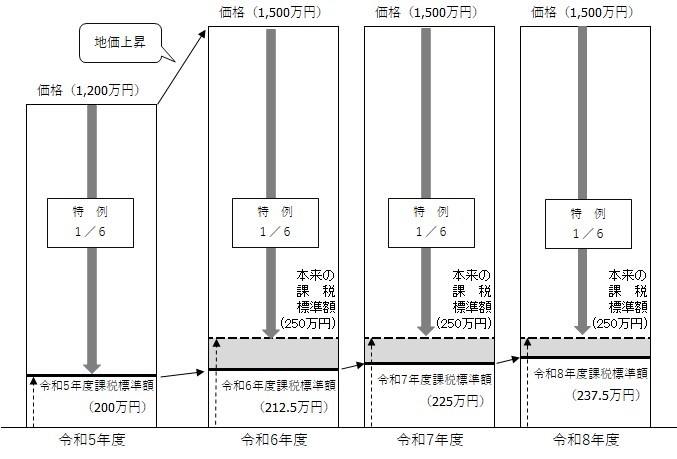

負担調整措置のイメージ

商業地等の固定資産税課税標準額の変動例

※ 上記例の場合、負担水準が60%になるまで、段階的に課税標準額が引き上げられることになります。

小規模住宅用地の固定資産税課税標準額の変動例

※ グレーの部分は、本来の課税標準額と比べて各年度の課税標準額が低いことを表しています。このため、本来の課税標準額になるまで、段階的に課税標準額が引き上げられることになります。